投資をやったことのない方は、投資に対して「難しそう」とか「損しそうで怖い」などというような、ネガティブな印象を持たれることが多いようです。たしかに、投資である以上は損する可能性を完全に排除することはできません。しかし、逆に投資に慣れている人は「投資はどんどんやるべきだ」と考えている人が多いんですよね。(私の肌感覚です。) これは決して、投資という運ゲーに勝った人のたわごとではありません。投資は運ではなく、きちんとした戦略があるからです。

そこで今回は、初心者でも「負けにくくする」投資のコツについて、代表的なものを3つご紹介しましょう。(本当は「絶対負けない!投資の必勝法」みたいなものを紹介をしたいのですが、残念ながら投資に「必ず」勝つ方法はありません。あくまで「負けにくくする」方法です。)

① 資産分散

物価が上がる=お金の価値が下がる

もしあなたが今「投資で損しない一番の方法は、投資をしないことだ」と思っているとしたら、その考えはぜひ捨ててください。もちろん、1,000円を銀行預金に入れたり、タンス預金したりしていたら、盗まれたりしない限りその額面は減らないですよね。でもそれはあくまで「額面」での話。1,000円の「価値」は、実は刻一刻と変化しているんです。

どういうことかというと、たとえば肉も魚も、日用品も電化製品もぜーんぶ25%値上がりしたとしましょう。卵は10個パック200円だったのが250円に値上がりです。すると、以前は1,000円で卵5パック買えたのに、値上がり後は4パックしか買えなくなってしまいます。言い方を変えれば、1,000円の価値が卵5パック分から4パック分に下がった、ということですよね。

このように、モノの値段全体(物価)が上がれば、お金(日本円)の価値は下がってしまいます。

円安=日本円の価値が下がる

モノに対してだけじゃありません。為替でも一緒です。たとえば米ドルの価格が上がれば日本円の価値は下がります(円安というやつですね)。以前は1ドル100円を切ることもありました。それが2023年10月には、150円に迫る勢いです。アメリカの1ドルの価値が100円から150円に値上がりしたということですから、逆に言えばその分日本円の価値が下がったということなんです。

さて、今後の展望として「物価は上がらない」「円安にはならない」ということが分かっていれば、日本円だけを持つ(=投資をしない)という選択肢もアリでしょう。しかし、現実には物価は上がり続け、円安も続いています。今後もこの傾向は続く可能性があります。ならば、あなたの資産の価値を保つためには、タンス預金だけでは不十分です。何かしらの対策が必要でしょう。

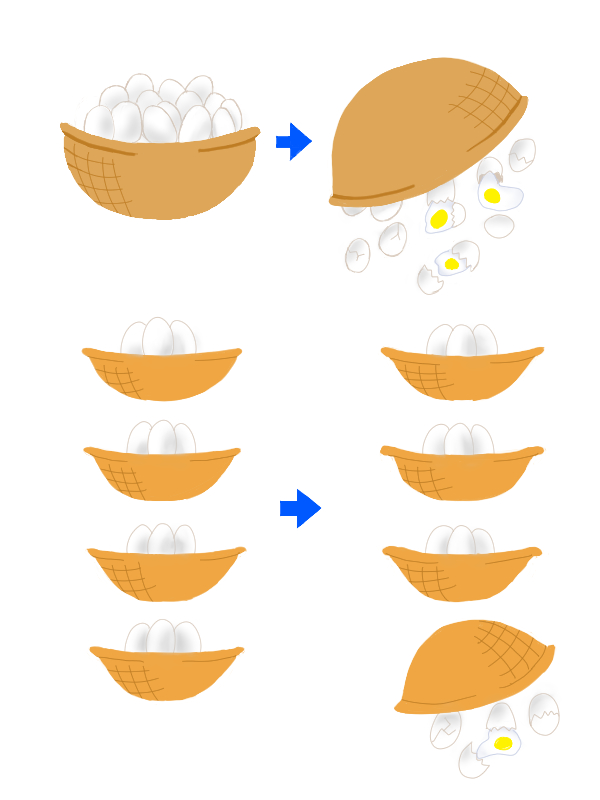

投資の格言「卵は一つのカゴに盛るな」

じゃあ、どうすれば良いのか。

投資の世界には、こんな格言があります。

「卵は一つのカゴに盛るな」

今、あなたは12個の卵を持っています。持っている卵をすべて同じカゴに入れたら、もしそのカゴを落としたときには、全ての卵を割ってしまうことになりますよね。

だから、卵は複数のカゴに分散しておきましょう。3個ずつ、4つのカゴに分散しておけば、もし1つのカゴを落としてしまったとしても、割ってしまうのは3個だけで済みますよね。

複数のカゴに分けていると、一つのカゴをこぼしても被害は最小限で済む。

これは資産形成でも同じ。あなたの全財産を1つのものに全力投資するのは、オススメできるものではありません。預貯金以外にも株式や外貨など、複数の資産に分けて投資する、また株式の中でも複数の銘柄に分散して投資する、それが資産形成の王道なんです。

② 時間分散

時間分散=「時間をかけてちょっとずつ買う」

次に重要な投資のコツは、時間分散ということです。単純に言ってしまえば、「一気に買うのではなくて、時間をかけて一定金額ずつ買っていきましょう」ということ。たったこれだけで、損しにくくなるんですよ。

これは具体例で解説した方が分かりやすいと思いますので、こんな例を考えてみてください。

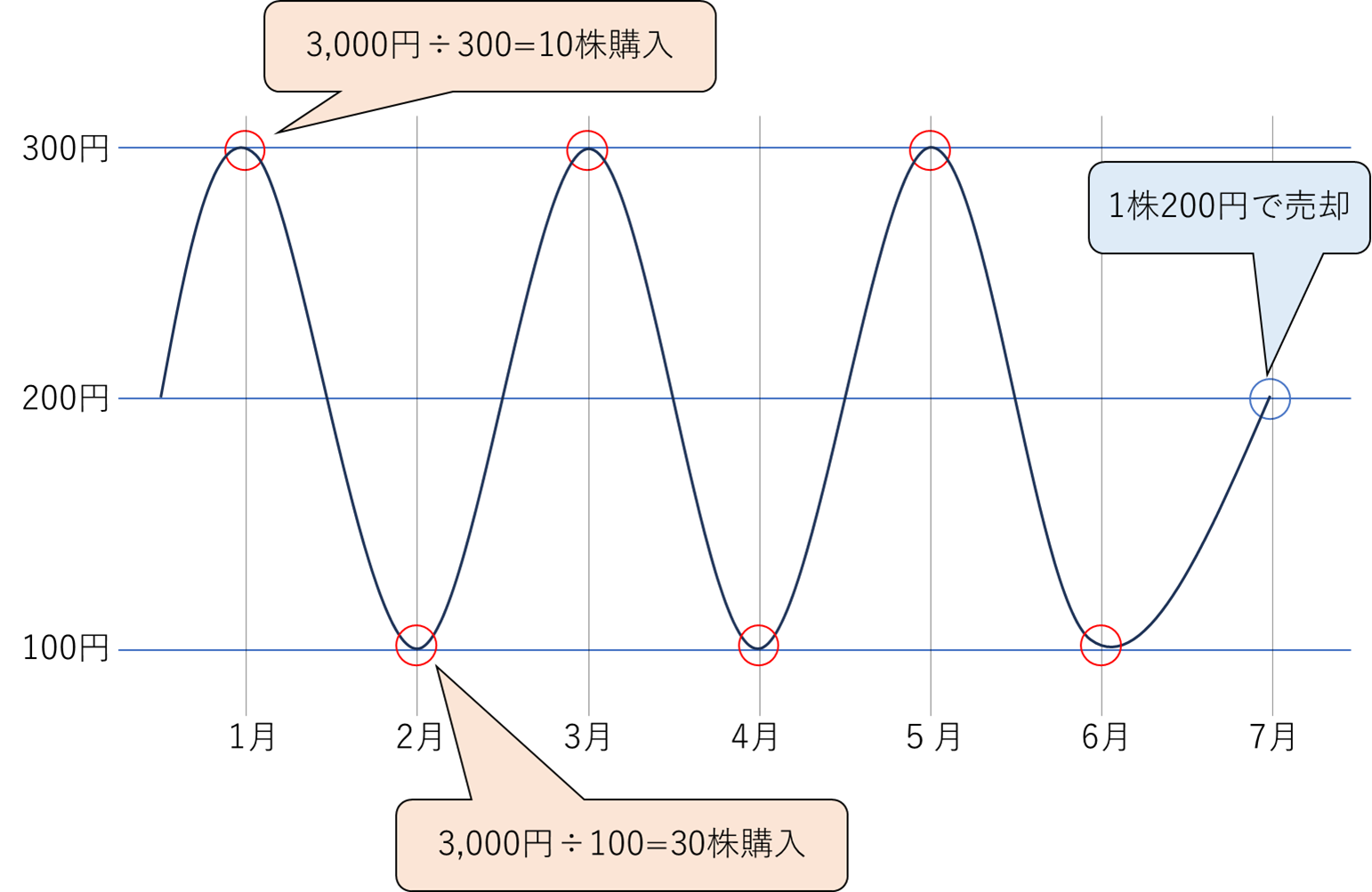

【例】タケシさんは1月から6月までの半年間、A社の株を毎月3,000円分ずつ購入しました。

A社の株は100円から300円までの間で、図のように値動きしていました。その後、200円でその株を全部売却しました。

タケシさんはA社の株を300円の時に10株、100円の時に30株購入していたことになります。さて、ここでタケシさんが半年間で投資した金額と、合計で何株買えたのかを計算してみましょう。

- 投資金額……3,000円×6ヶ月間=18,000円

- 買った株数……10株×3回 + 30株×3回 = 30株 + 90株 = 120株

タケシさんは6ヶ月間の間にA社の株を120株買うことができた、ということが分かりましたね。

そして、タケシさんは7月に1株200円でこの株を全部売り払います。ちょうど300円と100円の真ん中の値段です。この値段で売ったら、タケシさんにどのくらいの利益が出るでしょうか。真ん中の値段で売ったからプラマイゼロ?いえいえ、ちょっと売却金額を計算してみてください。

- 売却金額 = 200円×120株 =24,000円

投資した金額は18,000円でしたね。あれ?6,000円の利益が出ています!真ん中の値段で売ったのに、どうしてこのようなことが起きるのでしょうか。

その理由は、「一定金額ずつ買う」というところがミソ。一定金額ずつ投資をしていくと、自動的に「高い時には少なく、安い時には多く」買うことができるんですね。つまり、買い付ける株の数が自動的に調整される。だから、真ん中の値段で売っても利益が出るというわけなんです。(この方法を「ドルコスト平均法」と言います。)

③ 長期投資

負けにくくする投資のコツの3つ目は、長期的に投資をしていくということです。なぜなら、世界経済(特に米国経済)は長期的には右肩上がりになっているから。

これは論より証拠、実際にさまざまな経済指標のグラフを見ていただきましょう。

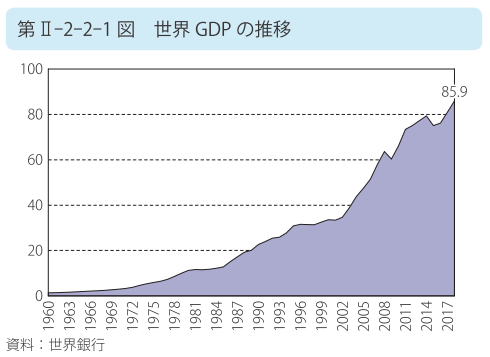

世界のGDPの推移

まずは世界のGDPの推移です。

世界のGDPは年を経るにしたがって大きく成長しているのがお分かりいただけるかと思います。人間はどんどん技術革新を起こし、ビジネスを生み出そうとしていますから、短期的には多少のブレがあっても基本的には右肩上がりに成長しているんですね。

S&P500 の推移

次にご紹介するのは、アメリカの代表的な500銘柄の時価総額を基に算出される「S&P500」という指標です。日本でいう「日経平均株価」とか「東証株価指数(TOPIX)」とかのアメリカ版ですね。

Google Financeより

こちらも、短期的には多少のブレはあるものの、長期的には右肩上がりになっているのがお分かりいただけるかと思います。アメリカは技術革新が起きやすい産業文化がある上に、世界1位のGDPを誇り、GAFA(Google、Apple、facebook、amazon)などの世界的企業が集結しています。必然的に世界の投資家からお金が集まり、他を圧倒する経済成長を遂げているわけですね。

なお、このグラフでは1983年10月から2023年10月までのデータを示しているのですが、この間アメリカでは株価が急落するような大事件もありました。

- 2001年……同時多発テロ

- 2008年……リーマンショック

- 2020年……コロナショック

この他にも様々な出来事がアメリカの株価に大きな影響を与えているわけですが、アメリカの株式市場はそれらを乗り越えて、大きく成長し続けています。特にコロナショック後の反動は目覚ましく、過去最高値まで上り詰めました。このバイタリティは米国市場ならではと言えるでしょう。

成長しない日本は「例外」!?

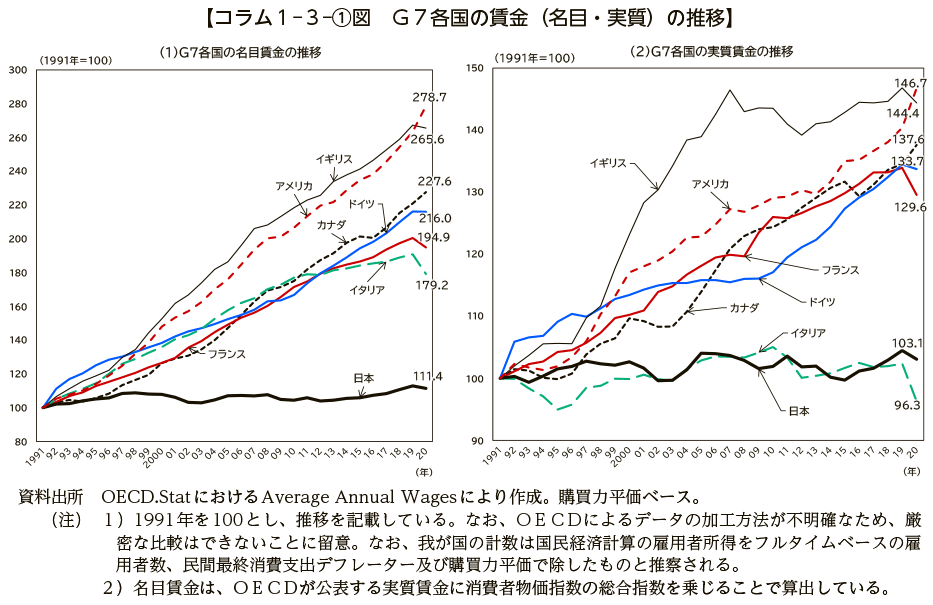

一方で、残念ながら日本は1990年代のバブル崩壊後、ほとんど経済成長できていません。その証拠を、経済成長の指標の一つである賃金の推移で見てみましょう。G7の国々との比較です。

左側のグラフが「名目賃金」、右側のグラフが「実質賃金」の推移のグラフです。この2つの違いは何かというと、たとえば賃金が10%アップしたとしても、物価が20%上がっていたら買えるものは少なくなってしまいますよね。このような物価の影響を加味していないのが名目賃金、加味したのが実質賃金ということです。

さて、左の名目賃金のグラフを見てみましょう。悲しいことに、日本はほとんど賃金が上がっておりません。実質賃金としても、日本に近いのはイタリアだけ(イタリアは賃金以上に物価が上がっているということですね)。バブル以降の日本が「失われた30年」と言われるゆえんです。

逆に、他のG7諸国はどんどん賃金が上がっています。つまり、経済的に豊かになり、成長しているんですね。日本の低成長は例外的なものなんです。(だからこそ世界への「分散投資」も大切です)

長期投資で損する可能性は低くなる!

日本と違って、世界の経済はぐんぐんと右肩上がりに成長しているということがここまででお分かりいただけたと思います。それでは、ここで一つシミュレーションをしてみましょう。

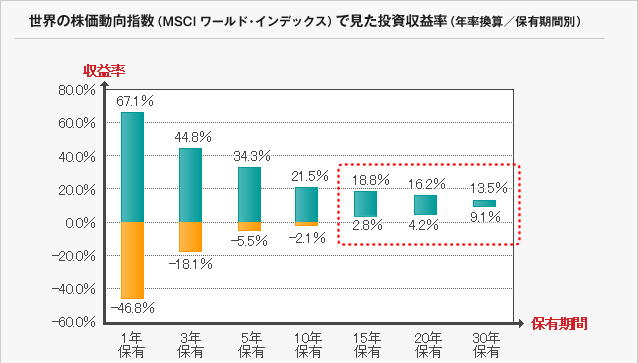

世界の株式に投資をする場合、短期投資と長期投資でどのような違いが出てくるのでしょうか。ここでは先進国株式の代表的な指数である「MSCI ワールド・インデックス」の実績を見てみましょう。

* MSCI WORLD INDEX

(米ドルベース、税引前配当込み、1969年12月末~2012年7月末の月次データより計算)

* データは記載日時点であり、将来の傾向、数値等を保証もしくは示唆するものではありません。

1969年12月末~2012年7月末の少し古いデータですが、非常に示唆に富むデータです。東海東京証券さんのサイト(tokaitokyo.co.jp/kantan/products/fund/special/tsumitate.html)より引用させていただきました。

当該期間中にこの指数に投資して1年間保有した場合、増えるタイミングでは最大で67.1%増、減るタイミングでは最大46.8%減となりました。かなりブレ幅が大きいですね。1年間だけ保有するのは、ギャンブル性が高いと言えるでしょう。

しかし、長期間保有した場合はどうでしょうか。当該期間の中で30年間保有した場合では、最大で年率13.5%、最低でも年率9.1%の割合で増えていました。長期保有すればするほど、安定して増えていることが分かりますね。

これはあくまで年率ですので、実際に30年で何倍くらいに上がっていたのか、計算してみましょう。

- 30年間で年率9.1%の場合……1.09130=およそ13.6倍

- 30年間で年率13.5%の場合……1.13530=およそ44.7倍

30年間で13.6倍~44.7倍にまで上がっていた、ということです。

このように、長期投資は資産が減るリスクを大幅に軽減してくれます。時間がかかるので「一獲千金」とはいきませんが、損を出さないことを重視するのであれば、目先の価格変動にとらわれずに長く持っていることが一番なんです。

3つのコツを生かして投資を始めるには

資産分散、時間分散、長期投資が投資で「負けにくくする」コツということをお伝えしました。では、実際にこの3つのコツを生かして、投資をやってみましょう!

……と言っても、なかなか難しいですよね。資産を分散するといっても、本当に世界のあらゆる株式を買っていったらとんでもない手間ですし、お金もかかります。

そこでオススメな方法は「投資信託」です。投資信託というのは、複数の株や債券などのパッケージですね。たとえばS&P500に連動する投資信託であれば、アメリカを代表する500社の株のパッケージということになります。

通常、投資信託は1,000円程度の少額から買うことができますので、投資初心者の方にもオススメ!たった1,000円を出すだけで、何百社、何千社にも分散投資できちゃうんです。

さらに、投資信託は「毎月〇円ずつ購入する」という積み立て設定もできるようになっています。投資のコツの2つ目、時間分散ですね。自動的に一定金額ずつを積み立てていくことができるので、時間分散のメリットを大いに生かすことができるんですよ。

あとはその投資信託を長く持つこと。それさえできれば、あなたの資産が何倍、何十倍に増えていくのも夢ではありません。

具体的な投資の始め方については別の記事でも解説しているので、そちらもご参照ください。

まとめ

- 初心者が「負けにくくする」投資のコツは、資産分散、時間分散、長期投資の3つ。

- 「卵は一つのカゴに盛るな」。複数の資産、複数の銘柄に分散して持とう。

- 「時間をかけて一定金額ずつ買う」と、自動的に安い時に多く、高い時は少なく買い付けることになる。

- 世界の経済は右肩上がり!(日本は例外。)長く持ち続ければ損する可能性は低くなる。

- これらのコツを生かして投資するなら、投資信託で積み立てを設定しよう!